ООО «РудХим» специализируется на производстве эмульгаторов, обратных эмульсий для горнорудной, нефтегазодобывающей промышленности и предприятий ведущих обработку металла. Реклама. ООО «РудХим», ИНН 3121001572 erid: 4CQwVszH9pWxnpW9r62

ООО «РудХим» специализируется на производстве эмульгаторов, обратных эмульсий для горнорудной, нефтегазодобывающей промышленности и предприятий ведущих обработку металла. Реклама. ООО «РудХим», ИНН 3121001572 erid: 4CQwVszH9pWxnpW9r62

Наша страна занимает первое место в мире по ресурсам и запасам золота. А вот по объёмам добычи мы только третьи. Что это: технологическое отставание или внушительный задел на будущее? Как развивается российская золотодобыча, много ли в нашей стране перспективных активов? Эти вопросы обсудили специалисты отрасли, собравшиеся на ежегодной конференции «Золото и технологии» в рамках MiningWorld Russia.

Итак, с какими результатами золотодобытчики мира завершили 2018 год и какие тенденции стартовали и наметились в отрасли?

3503 т золота добыли в мире в 2018-м. К показателям прошлого года добавилась 61 тонна, и сегодня аналитики зафиксировали мировой рекорд. Наиболее заметный подъём при этом был отмечен в России, Австралии, Канаде, Индонезии, Казахстане и некоторых других странах.

При этом отрицательная динамика наблюдалась у бывших лидеров — ЮАР, США, а также Китая и в других более мелких странах-добытчиках. Анализируя показатели объёмов добычи за последние годы, можно отметить важную тенденцию: рост хоть и есть, но он замедляется.

Поэтому уже через пару лет тренд, по всей вероятности, изменится и мировая кривая добычи пойдёт на спад.

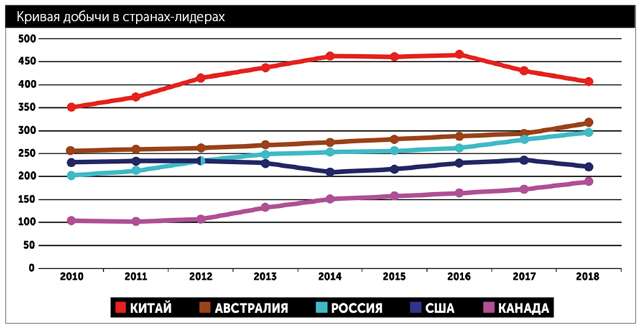

На арене пять стран-лидеров: Китай, Австралия, Россия, США и Канада. Поднебесная сбавляет обороты, но всё ещё уверенно держится в топе. Россия и Австралия идут рядом, и тренды у этих государств схожи: это небыстрый, но последовательный рост на протяжении последних 10 лет, который, по всей вероятности, будет продолжаться.

По объёму роста австралийцы немного нас обогнали, поэтому в рейтинге-2018 мы опять третьи.

Здесь очень важны запасы и ресурсы золота в недрах. По обоим показателям лидируют страны СНГ, где самая большая доля у России.

Это говорит о том, что наш рост в любом случае обеспечен сырьевой базой. Да, к этой базе много вопросов: качество, доступность инфраструктуры, распределение этого богатства между компаниями.

Но тут важен тот факт, что нам есть над чем работать, в отличие от Европы, где золото в обозримой перспективе просто закончится.

Отметим, что в последние годы в Канаде и Австралии существенно возросли темпы геологоразведки, что и выливается в темпы роста добычи.

Но новых анонсов открытий пока нет, а большая часть тех, что происходили в последнее время, представляли собой перевод ресурсов в запасы. Это, конечно, существенные результаты геологоразведочных работ, но всё-таки это не новые объекты. В России картина такая же.

Основной прирост обеспечивают уже известные месторождения. Но тем не менее у нас есть большие площади, работа на которых ещё впереди. Кроме того, даже на землях, где поисковые работы уже прошли, есть нераспределённые фонды.

Например, Кючус в Якутии. Да, это далеко, работать здесь сложно, но кто в мире ещё может похвастаться месторождением со 150 тоннами золота?

Ещё один момент — россыпная добыча. Традиционно она считается неважной и второстепенной. Но в России едва ли не треть золота добывают из россыпей, чего опять же не делает ни одна страна в мире. Собственно, ни у кого больше и россыпей таких нет, из которых можно извлечь 100 тонн золота.

Довольно заметные изменения происходят в самой структуре мировой золотодобычи. Крупнейшие западные компании постепенно теряют и долю рынка, и влияние здесь. Их совокупная доля понемногу снижается: с 38% до 25% за последние 8 лет. Компании эти планомерно продают активы, минимизируют капитальные вложения и сокращают долговые обязательства. Сделок поглощения и укрупнения фактически нет. Слияние компаний Barrick и Randgold — первая из таковых с 2005 года.

Вывод можно сформулировать как «богатые тоже плачут». Крупным компаниям становится тяжело маневрировать на быстро меняющемся рынке — дорого по меньшей мере. К тому же — существенная бюрократия со сложной системой принятия решений.

В этом смысле российские гиганты оказываются даже более мобильны, что и отражается на результатах. Кстати, во многом именно с этим большим объёмом формальностей связан уход наших компаний с листингов: ведь это требования бирж, дополнительное время, дополнительная инерция, которая сказывается на общих темпах принятия решений.

И есть основания полагать, что в будущем прирост добычи обеспечат местные компании или те, где иностранное участие минимально. То есть ситуация радикально отличается от того, что было в 1990-х, когда без иностранных денег у нас вообще ничего не двигалось.

Поэтому работа гигантов становится менее эффективной, а всё заметнее на рынке оказываются предприятия малого и среднего калибра. Они-то как раз и демонстрируют наиболее мощный рост.

Как результат — меняется география золотодобычи: выше мы уже отмечали регионы, где зафиксирован самый существенный рост.

Юниорные компании, артели, старательские добычи забирают себе всё большую долю рынка. Это касается не всех стран (для России тенденция характерна). Скажем, в Китае доля таких компаний, напротив, снижается — после введения нового экологического регулирования.

В десятке крупнейших рудников в 2018 году шесть нарастили добычу и четыре сократили. Конечно же, из действующих объектов все стараются выжать по максимуму, потому как строить новые в существующих условиях очень и очень сложно.

Более реальный вариант — развитие месторождений вблизи действующих центров, хотя создание золотодобывающих предприятий «в чистом поле» также неизбежно.

Важнейший для рынка показатель — соотношение спроса и предложения. И первый достаточно уверенно превышает второй на протяжении последних лет. Очевидно, что в такой ситуации поднимается и цена.

Но, о чём мы говорили выше, предложение растёт черепашьими темпами, поскольку увеличение объёмов добычи практически остановилось.

Что касается покупателей. Самым крупным по традиции остаётся ювелирная промышленность, существенны инвестиции в физическое золото. Но вот интересный момент: активизировались центробанки.

В 2018 году они закупили почти 700 тонн, а такие показатели последний раз фиксировались в 1971 году. Вероятно, этот компонент и дальше будет расти, правда, ожидать быстрых темпов не следует.

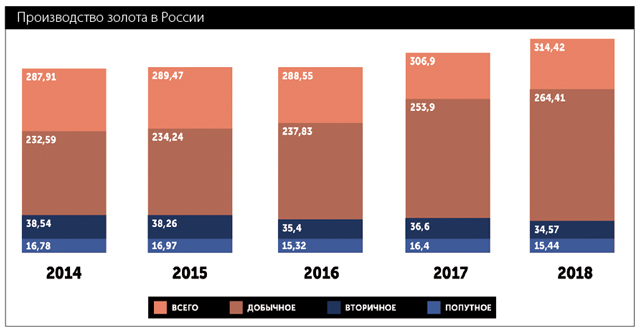

А теперь подробнее поговорим о российской золотодобыче. Производство, как мы говорили, в целом растёт, причём основу прироста оставляет добыча из недр.

Набирают обороты как рудные, так и россыпные активы. Уровень производства попутного золота колеблется, поскольку зависит от факторов добычи основных компонентов, а это, как правило, цветные металлы.

Однако колебания несущественные — 35–38 тонн.

Рейтинг регионов добычи и компаний-лидеров год от года меняется. Всего в нашей стране сегодня 23 региона, где добывают золото. В пятёрке лидеров 2018 года добыча у всех растёт, причём и по рудному, и по россыпному золоту.

Интересные изменения происходят в двадцатке компаний-лидеров. Впервые планка входа в эту саму двадцатку поднялась к 2 т/год.

Долгое время этот ценз колебался между 1 и 1,5 тонной в год. Сегодня тонна — обычный объём для компаний второй двадцатки. Это говорит о том, что у нас произошёл качественный скачок, изменение калибра и стабильности золотодобывающих компаний. Предприятия с результатом 1 т/год уже никого не удивляют, в большом количестве таковые планируются к новым запускам. Такими темпами мы скоро увидим третью двадцатку с подобными показателями.

Ещё одно новшество: впервые в списке лидеров производитель попутного золота — Быстринский ГОК «Норникеля». В 2018 году здесь добыли 2,7 тонны благородного металла.

В 2019 году и цифры, и расстановка сил должны существенно измениться. С одной стороны, не все месторождения первой десятки сегодня работают на полную мощность, в частности, Наталкинское «Полюса». С другой, некоторые компании потихоньку выходят из России, делая упор на развитие в других регионах.

Такие процессы сегодня переживают «Полиметалл» и Nordgold (при анализе учитывались только российские активы компаний). Оба предприятия крупные, быстрорастущие, они существенно активнее наращивают свои нероссийские возможности.

Примерно та же ситуация с Kinross, хотя её эта ремарка касается в меньшей степени. Эта компания — 5-я в мире и 4-я в России, добывает порядка четверти российского золота и является одним из крупнейших наших отраслевых инвесторов.

Сомнительно, что она покинет российские просторы — никто так просто не расстаётся с такими активами. Правда, Kinross, равно как и другие крупные компании, быстро выбирает сырьевую базу, и этот факт стоит отнести к проблемам рынка.

ГК «Петропавловск» перебралась с традиционного второго места на пятое, но это, надо полагать, ненадолго. В конце прошлого года она провела горячий запуск одного из четырёх автоклавов комплекса на Покровском руднике, таким образом вернув себе способность успешно перерабатывать руды, которые до поры откладывала. Стоит ожидать, что в ближайшие пару лет она доберёт к текущему объёму 5–6 тонн в год и существенно поднимется в рейтинге.

Ну а теперь совершим небольшое путешествие по крупнейшим российским регионам золотодобычи: посмотрим на результаты и перспективные проекты.

Чемпион среди чемпионов — Красноярский край, многолетний лидер рейтинга. Более 65 тонн золота в 2018 году добыли именно здесь, причём 5,5 т из них — россыпного. Во многом такие результаты обеспечивают активы «Полюса», такие как Олимпиада и Благодатная.

Для российского золотого гиганта Красноярский край — это некоторый базовый аэродром. Хотя работают здесь и другие компании: «Южуралзолото» силами недавно приобретённых активов, Васильевский рудник и другие.

В Красноярском крае специалисты видят перспективы и дальнейшего роста. По меньшей мере развивается Олимпиада и её окружение. Задел на будущее — месторождение Ведуга, которое пока числится как неосвоенное.

Кроме того, есть потенциал наращивания попутной добычи, в этом направлении в первую очередь работает «Норникель». То есть у Красноярского края есть все шансы ещё долго оставаться в списке лидеров.

Магаданская область не так давно выбилась на вторую строчку рейтинга, в 2018 году добыча достигла рекордных 37,9 т. Это первый год в истории Колымы, когда рудная добыча (19,03 т) превысила россыпную (18,8 т).

Здесь недавно произошёл запуск «Наталки» «Полюса», активно работает «Полиметалл» на своих золотых и серебряных месторождениях. Биркачан (входит в состав Омолонского хаба компании «Полиметалл») — самое северное месторождение в России, где реализована технология кучного выщелачивания.

По результатам разведки здесь сосредоточено более 5,6 млн тонн низкосортных руд с содержанием золота 1,15 г/т и серебра 4,7 г/т, и вот уже третий год, как кучное выщелачивание работает в полном цикле.

Существенную лепту вносит ЗРК «Павлик» на одноимённом месторождении. Старейшая в регионе компания «Сусуманзолото» (в 2018-м отметила 80-летие) не сдаёт позиции.

Надо сказать, что эта компания — владелец крупного дражного флота: 11 драг, 9 в работе. Причём, как правило, они начинают работу в первых числах апреля, а в этом году первую драгу запустили 23 марта. Так рано на старт не выходили даже в советское время. Если к этому добавить, что драги работают на 65 мг/м2, то такую работу можно назвать героизмом.

Причём речь идёт об экономически правильно выстроенной работе, которая даёт очевидные результаты: «Сусуманзолото» планомерно наращивает объёмы добычи.

Рост добычи в Магаданской области определяется также числом и масштабом «свежих» проектов: новые очереди на Павлике и «Наталке», а также объекты, строящиеся с нуля.

Якутия, напротив, один из давних регионов-лидеров. Это большая, богатая золотом и компаниями-добытчиками территория. Объёмы добычи опять же во многом определяются работой «Полюса» («Алданзолото»). В прошлом году компания успешно запустила кучное выщелачивание, повысив объёмы перерабатываемого и выпускаемого золота.

Подтягиваются и другие компании. «Селигдар» ввёл фабрику на Рябиновом, «Высочайший» — Тарын, подключились «Западная, «Поиск» и другие, в общем, каждый внёс свой вклад.

Очень существенный компонент здешней добычи — россыпное золото: из более 30 т металла, добытого в 2018 году, более 9,3 т добыто из россыпей. Этот компонент также растёт, что даёт надежду на то, что территории, которые россыпниками осваиваются, не останутся без логистических связей, энергетики, кадров и так далее.

Таким образом, эти объекты получат подпитку для дальнейшего роста — а расти есть на чём. Это не только распредфонд, но и активы, которые уже находятся в руках компаний.

Например, россыпь реки Большой Куранах, где более 100 т запаса. Кроме того, дражная россыпь создаёт дополнительную возможность прироста добычи.

Здесь же сосредоточено большое количество уникально крупных серебряных месторождений, а также полиметаллических с попутным золотом и серебром.

Ещё недавно Хабаровский край нельзя было назвать крупным золотодобывающим центром: показатели держались в районе 4–4,5 т/год, большую часть давали россыпи. Сейчас здесь добывается 27,4 т золота, из которых лишь 4,5 т составляет россыпное.

Первой ласточкой стало «Многовершинное», которое долгое время не выходило даже на тонну добычи.

Сейчас картина совершенно другая. Основной вклад вносит «Полиметалл», на объектах которого работает первый в России автоклавный завод по переработке упорных концентратов. А ещё есть целый ряд объектов, которые питают этот завод горным сырьём.

Развиваются и активы HGM — при ворохе вопросов движение вперёд отрицать нельзя: Белая гора — месторождение, которое компания приобрела ещё в 2005-м, после нескольких лет в режиме ожидания заработала, постепенно проект обрастает новыми мощностями.

Маломыжское — объект скорее перспективный, оценить будущую эффективность его работы пока сложно: «Русская медная компания» купила его в прошлом году. Но тот факт, что РМК выкупила его у США и Канады, интересен сам по себе.

Объект, безусловно, мощный, он однозначно будет питать интерес как самой компании, так и будущих потенциальных инвесторов. И он обязательно будет развиваться не только за счёт меди, но и за счёт попутной добычи золота и других драгоценных металлов.

Иркутская область — ещё один «старичок» на рынке золотодобычи. Бодайбинский район в мире известен, конечно, меньше, чем Клондайк, а ведь золота здесь явно побольше. Здесь имеется один из наших мощных резервов — месторождение Сухой Лог, которое пока не затронуто системной добычей.

Сухой Лог — это своеобразная штанга с хорошим весом: чтобы с ней работать, нужно сначала потренироваться. Надо полагаться, сегодня «Полюс» уже в хорошей форме, и в скором времени мы будем говорить о развитии этого объекта.

По всей вероятности, процесс будет запущен после 2025 года: для стройки такого масштаба и такой степени сложности это небольшой срок. Только на Сухом Логе предполагается добывать примерно 70 тонн в год.

Это существенный задел на будущее и возможность качественного скачка для России: пожалуй, месторождение может заметно изменить ситуацию с золотодобычей в стране. А регион за счёт Сухого Лога непременно поднимется в российском рейтинге.

Не так давно Чукотка занимала вторую позицию в списке золотодобывающих российских регионов. Но ничто не вечно: завершается отработка месторождения Купол (принадлежит Kinross), и в турнирной таблице закономерны изменения. Впрочем, регион всё ещё в списке земель «20 плюс»: добывает более 20 тонн золота в год.

Kinross работает на Двойном, на Куполе запасы пока тоже не иссякли, есть и ряд других, более мелких месторождений.

Кроме того, здесь открываются нешуточные возможности благодаря месторождению Песчанка. Запасы золота здесь оцениваются в 1600 т, меди — 27 млн т, так что при удачном стечении обстоятельств Песчанка может стать игроком мирового уровня.

Вся площадь месторождения находится в лицензии «Региональной горнорудной компании», которая в прошлом году поменяла собственника: Millhouse продал свою долю KAZ Minerals.

Это казахский инвестор нового типа: мы уже привыкли, что российские компании идут в Казахстан, но, что называется, всё течёт, всё изменяется, и российский сосед становится всё более крепким игроком на мировом промышленном рынке.

Амурская область завершает список «20 плюс», однако едва ли можно называть этот регион незначительным. Последние 20 лет его положение среди иных лидеров определяет работа компании «Петропавловск».

Стоит отметить, что она существенно изменила индустриальную картину юга Дальнего Востока. За неполные 20 лет построено шесть ГОКов, четыре золоторудных и один автоклавный завод. Пока запущена только часть мощностей, остальные продолжают достраиваться, и скоро их введут в строй.

Но «Петропавловск» определяет золотой климат всего региона, и резкий спад объёмов добычи этой компании после падения мировых цен на золото в 2013 году не компенсировался работой иных жлюытчиков (Березитовый рудник NordGold, Соловьёвский Прииск и ряда других).

Однако автоклавный завод построен, минимум «Петропавловск» прошёл, поэтому можно ожидать роста объёмов добычи, тем более что в регионе развивается и ряд других проектов.

В целом эксперты весьма позитивно оценивают перспективность российской золотодобычи, тем более что на положение дел в мире влияют ещё и внешние, «недобывающие» факторы. Постепенный рост долларовой цены на золото на фоне сравнительно «мягкого» рубля создаёт предпосылки для привлекательности золотодобычи в России для инвесторов и кредиторов.

Долгое время иностранные аналитики иронизировали по этому поводу, говорили, что Россия делает хорошую мину при плохой игре. Сейчас примерно то же говорят об Австралии.

Кроме того, из обзора месторождений в регионах очевидно, что в нашей стране сохраняется большой объём запасов драгоценного металла в недрах. Это потенциал и для разведки, и для добычи.

Запущены в работу несколько мелких объектов — то есть мелких на фоне гигантов, о которых шла речь выше. Но у любой из компаний-лидеров есть вот такие, пока небольшие, активы, и есть основания полагать, что именно они через несколько лет и появятся в списке «крупняков».

Существенно окрепшие и укрупнившиеся золотодобывающие компании в России уже начали экспансию за рубеж: можно вспомнить работу NordGold в Африке, «Полиметалла» в Казахстане.

Таким образом, они приносят в нашу страну знания, которые помогают развивать активы здесь. А также приносят дополнительную кредитоспособность всей стране: на мировой арене нас воспринимают как равных.

Растёт интерес к золотодобыче и внутри страны. Уже несколько лет назад наметился тренд, который окончательно оформился в 2018 году. Инвесторы из других бизнесов стали продавать свои активы, скажем, в «нефтянке» и вкладываться в золотодобычу.

То есть не вывозят средства за рубеж, а инвестируют в отечественные производства. А ведь недавно фиксировалась прямо противоположная тенденция: из золотодобычи деньги уходили в тот же ретейл. А вот сегодня золотодобыча воспринимается как «спокойная гавань», что создаёт дополнительные предпосылки для дальнейшего роста отрасли.

И, конечно же, нельзя не отметить активность Центробанка России.

Накапливание золота в своих резервах и меры стимулирования добычи золота, особенно в регионах Дальнего Востока, ещё более активизируют и усиливают тенденцию роста добычи золота, который, по всей видимости, продолжится в России на протяжении ряда ближайших лет.

Причём пример российского Центробанка подействовал на соседей, а СНГ уже передаёт эстафету дальше. И вот уже банки Англии ведут разговоры о том, не купить ли им золото.

Драгоценный металл начали закупать банки Польши, Венгрии и Чехии, чего не было уже много лет.

Подготовила Анна Кучумова по материалам директора по развитию бизнеса ГК «ИКТ» Михаила Лескова и Института геотехнологий

Спасибо!

Теперь редакторы в курсе.